Brutto/Netto

Allgemeine Beschreibung

Neben der Lohnabrechnung für Firmen (mit Stammdaten in den Modulen Firma und Dienstnehmer) sind auch Abrechnungen ohne Stammdaten für Beratungen möglich. Dabei kann nicht nur der Nettobezug berechnet werden, sondern auch eine Hochrechnung vom Nettobezug auf den Bruttobezug erfolgen. Außerdem ist die Abrechnung nicht nur für einen monatlichen Zeitraum möglich, auch Jahresbezüge inkl. Sonderzahlungen können berechnet werden.

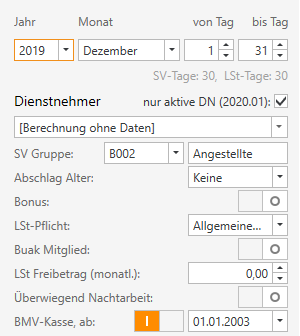

Parameter

| Feld | Beschreibung |

|---|---|

| Lohnzahlungszeitraum |  |

| Dienstnehmerauswahl |  |

| SV-Gruppe | Die wichtigsten Beitragsgruppen der Gebietskrankenkassen sind bereits im Programm hinterlegt. Die Steuerung erfolgt durch die Auswahl einer SV-Gruppe (z.B. B002 - Angestellter). |

| Abschlag Alter | Der Altersabschlag für Dienstnehmer ab bzw. über 60 Jahre kann individuell ausgewählt werden. |

| Bonus | Ist für Altfälle bei Einstellung und Vollendung des 50. Lebensjahres vor dem 01.09.2009 zu aktivieren. (bis Kalenderjahr 2024) |

| LSt-Pflicht | Die LSt-Pflicht kann bei den Dienstnehmern individuell ausgewäht werden. |

| Buak Mitglied | Ist der Dienstnehmer Mitglied bei der Buak, erfolgt die Versteuerung der Sonderzahlungen unter Berücksichtigung des Jahreszwölftels. |

| LSt-Freibetrag (monatl.) | Lohnsteuerfreibeträge (laut Mitteilung § 63) können hier für den vollen Monat eingegeben werden. Die Umrechnung dieser Beträge auf einen anderen Lohnzahlungszeitraum erfolgt automatisch. |

| Überwiegend Nachtarbeit | Durch Aktivieren dieses Kästchens wird der höhere Freibetrag gemäß § 68 (1) für SEG-Zulagen, Überstunden usw. berücksichtigt. Überwiegende Nachtarbeit liegt vor, wenn die Normalarbeitszeit überwiegend in der Zeit von 19.00 Uhr bis 7.00 Uhr liegt (KV beachten!). |

| BMV-Kasse, ab | Hier kann ausgewählt werden, ob und ab welchem Datum für den abzurechnenden Dienstnehmer ein Beitrag an die betriebliche Mitarbeitervorsorgekasse zu entrichten ist (Abfertigung neu ab 01.01.2003). Der entsprechende Beitrag ist in den Dienstgeberabgaben ersichtlich. |

Kinder mit Anspruch auf Familenbeihilfe

| Feld | Beschreibung |

|---|---|

| Wohnsitz nur in Österreich | bis 2022: Durch Deaktivieren dieser Checkbox kann der Wohnsitzstaat der Kinder, für die der AVAB/AEAB bzw. der Familienbonus Plus beantragt wird, erfasst werden. Für Kinder im EU/EWR-Raum bzw. der Schweiz wird der AVAB/AEAB bzw. der Familienbonus Plus indexiert und damit an das Preisniveau des Wohnsitzstaates angepasst. Für Kinder außerhalb dieser Staaten steht kein AVAB/AEAB bzw. Familienbonus Plus zu. Durch ein OGH Urteil entfällt die Indexierung ab dem Jahr 2022. |

| AVAB/AEAB | Hat der Dienstnehmer Anspruch auf den AVAB bzw. AEAB ist dieses Feld zu aktivieren. Zur Berücksichtigung des Kinderzuschlages zum AVAB/AEAB ist die Anzahl der Kinder einzugeben. Der Alleinverdiener-/Alleinerzieherabsetzbetrag steht grundsätzlich dann zu, wenn ein Anspruch auf den Kinderabsetzbetrag gemäß § 33 Abs 3 EStG 1988 für mehr als sechs Monate besteht. Alleinverdiener sind Steuerpflichige Dienstnehmer/innen mit mindestens einem Kind, die mehr als sechs Monate im Kalenderjahr verheiratet oder in einer eingetragenen Partnerschaft sind und von ihrer/ihrem unbeschränkt steuerpflichtigen (Ehe)Partner/in nicht dauernd getrennt leben und die/der (Ehe)Partner/in Einkünfte von höchstens 6.000 Euro im Kalenderjahr bezieht. Alleinerziehende sind Steuerpflichtige, die mit mindestens einem Kind mehr als sechs Monate im Kalenderjahr nicht in einer Gemeinschaft mit einer/einem (Ehe)Partner/in leben und mehr als sechs Monate Familienbeihilfe beziehen. |

| Familienbonus Plus | Zur Berücksichtigung des Familienbonus Plus können hier die Daten laut Formular E 30 erfasst werden. Die Kinder, für welche Familienbeihilfe bezogen wird, können entweder bis 17 Jahre oder ab 18 Jahre, abhängig davon ob der ganze oder der halbe Familienbonus Plus beantragt wird, eingetragen werden. |

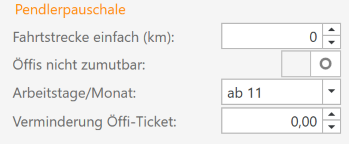

Pendlerpauschale

Für die Auswahl des richtigen Pendlerpauschales sind folgende Angaben notwendig:

| Feld | Beschreibung |

|---|---|

| Fahrtstrecke einfach (km) | Entfernung zum Arbeitsplatz (in KM für den Pendlereuro) |

| Öffis nicht zumutbar | Ist ein öffentliches Verkehrsmittel zumutbar |

| Arbeitstage/Monat | Anzahl der Fahrten pro Monat |

| Verminderung Öffi-Ticket | Verminderungsbetrag der Pendlerpauschale durch das Öffi-Ticket ab 2023 |

Die einfache Fahrtstrecke, die Zumutbarkeit öffentlicher Verkehrsmittel und die Fahrten pro Monat sind lt. Formular L34 EDV einzutragen.|

Bezug brutto

Bei Berechnungen von Brutto auf Netto (Abrechnung) geben Sie den Monatsgehalt, Monatslohn oder die Lehrlingsentschädigung ein. Der gesamte Monatsbezug kann direkt in der Abrechnungsmaske eingegeben werden. Bei Eintritt/Austritt während des Monats geben Sie bitte den bereits gekürzten (aliquoten) Bezug ein.

Normalstunden

Im Untermenü wird durch Eingabe der Stunden und des Stundenlohns der Bezug automatisch vom Programm berechnet.

Schlechtwetterstunden

Der Eintrag der Schlechtwetterstunden ist nur bei SV Beitragsgruppen mit dem Nebenbeitrag SW möglich (z.B. „B001E02 Bauarbeiter“)

Teilentgelt

Für die korrekte Ausweisung des Teilentgelts ist es wichtig, die Anzahl der Tage, für die Teilentgelt bezahlt wird, zu erfassen.

Beim SV-freien Teilentgelt (unter 50%) werden die SV-Tage der Abrechnung um die Anzahl der Tage vermindert.

Kurzarbeit

| Feld | Beschreibung |

|---|---|

| Kurzarbeitsunterstützung | Kommunalsteuerfreie Kurzarbeitsunterstützung. |

| Kurzarbeitsunterstützung § 68 (1) | Kommunalsteuerfreie Kurzarbeitsunterstützung steuerfrei § 68 (1). |

| Kurzarbeitsbonus | Kommunalsteuerfreier Kurzarbeitsbonus für Dienstnehmer in Berieben, die die Möglichkeit des Kurzarbeitsbonus in Anspruch nehmen (500,00/350,00 Euro in 03/2021). |

Über- und Mehrstunden

Da Über-/Mehrstunden nach geleisteten Stunden abgerechnet werden, ist eine Eingabe des Gesamtbetrages nicht möglich und die erweiterte Eingabe zwingend. Die Eingabe erfolgt getrennt nach Über- und Mehrstunden. Die Eingabemöglichkeiten unterscheiden sich nur darin, dass es für Mehrstunden keine Überstundenpauschale gibt.

Überstunden

| Feld | Beschreibung |

|---|---|

| Teiler | Wenn Sie Stundenteiler auswählen und den Teiler eingeben, wird der Stundenlohn vom Programm auf Basis des Bezugs und diesen Teilers berechnet. Wird der Bruttobezug auf Basis von Stunden pro Monat und Stundenlohn erfasst, kann kein Überstundenteiler eingegeben werden. |

| Stundenlohn | Wenn Sie Überstunden auf Basis eines fixen Stundengrundlohns berechnen, ist dieser Punkt auszuwählen und der Grundlohn einzugeben. |

| Kollektivvertragslohn | Wird der Überstundenzuschlag nicht auf Basis des Grundlohns berechnet (z.B. KV Bauarbeiter) kann durch aktivieren dieses Feldes die Basis für die Berechnung des Zuschlages eingegeben werden. |

| Überstundenpauschale | Der Betrag der Überstundenpauschale kann hier erfasst werden. |

Mehrstunden

| Feld | Beschreibung |

|---|---|

| Teiler | Wenn Sie Stundenteiler auswählen und den Teiler eingeben, wird der Stundenlohn vom Programm auf Basis des Bezugs und dessen Teilers berechnet. WWird der Bruttobezug auf Basis von Stunden pro Monat und Stundenlohn erfasst, kann kein Stundenteiler eingegeben werden. |

| Stundenlohn | Wenn Sie Mehrstunden auf Basis eines fixen Stundengrundlohns berechnen, ist dieser Punkt auszuwählen und der Grundlohn einzugeben. |

| Kollektivvertragslohn | Wird der Mehrstundenzuschlag nicht auf Basis des Grundlohns berechnet kann durch aktivieren dieses Feldes die Basis für die Berechnung des Zuschlages eingegeben werden. |

LSt und SV pflichtig

Weitere lohnsteuer- und sv-pflichtige Bezüge, die z.B. nicht in die Berechnung des Überstundengrundlohns auf Basis des Überstundenteilers zum Bezug hinzugerechnet werden. Der Gesamtbetrag kann direkt in der Abrechnungsmaske eingegeben werden. Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnartenstamm" können weitere Lohnarten hinterlegt werden.

LSt § 68 EStG frei, SV pflichtig

Eingabe von SV-pflichtigen Lohnarten die gemäß § 68 EStG lohnsteuer-begünstigt sind. Der Gesamtbetrag kann direkt in der Abrechnungsmaske eingegeben werden. Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnartenstamm" können weitere Lohnarten hinterlegt werden.

LSt § 68 EStG frei, SV frei

Eingabe von lohnsteuer- und SV-freien Lohnarten gemäß § 68 EStG. Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnartenstamm" können weitere Lohnarten hinterlegt werden.

LSt pflichtig und SV frei

Eingabe von lohnsteuerpflichtigen und sv-freien Lohnarten. Der Gesamtbetrag kann direkt in der Abrechnungsmaske eingegeben werden. Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnartenstamm" können weitere Lohnarten hinterlegt werden.

Sonderzahlungen

UZ/WR

Sonderzahlungen § 67(1,2,7) EStG

Im Untermenü "Sonderzahlungen - UZ/WR" können Sie sonstige Bezüge gemäß § 67 abrechnen.

| Feld | Beschreibung |

|---|---|

| Urlaubsgeld | Höhe des abzurechnenden Urlaubsgeldes. |

| Weihnachtsremuneration | Höhe der abzurechnenden Weihnachtsremuneration. |

| Erhöhung SV Altersteilzeit SZ | Bei Dienstnehmern in Altersteilzeit hat die Entrichtung der Sozialversicherungsbeiträge entsprechend der Bemessungsgrundlage vor Herabsetzung der Normalarbeitszeit zu erfolgen, daher muss die SV-Bemessung (Dienstnehmer erhält verminderten Bezug) erhöht werden. Von diesem Teil der Bemessungsgrundlage zahlt der Dienstgeber alle Abgaben. |

Die nächsten Punkte können direkt in der Sonderzahlungsmaske eingegeben oder im Untermenü "Jahressechstel" vom Programm automatisch berechnet werden

Jahressechstel

Im Untermenü "Sonderzahlungen - Jahressechstel" können Sie für die Abrechnung der Sonderzahlung § 67 (1,2) EStG relevante Daten, die auf Vorbezüge basieren, berechnen lassen.

| Feld | Beschreibung |

|---|---|

| automatische Berechnung | Durch Aktivieren wird das Jahressechstel anhand der bisherigen Bezüge im laufenden Kalenderjahr lt. den gespeicherten Abrechnungen automatisch berechnet. |

| Jahressechstel | Als Jahressechstel ist ein Sechstel der auf das Kalenderjahr umgerechneten laufenden Bezüge einzugeben ("zwei durchschnittliche Monatsbezüge"). |

| Sechstelüberhang Vormonate | Sonderzahlungen aus den Vormonaten die als Jahressechstelüberhang nach dem Tarif versteuert wurden. |

| SV-SZ Bemessung Vormonate | Bezüge aus den Vormonaten die sozialversicherungsrechtlich als Sonderzahlungen zu behandeln sind (zur Berücksichtigung der SV-Höchstbemessung). |

| LSt-SZ Bemessung Vormonate | Summe aller bisher im Kalenderjahr bezahlten Sonderzahlungen gemäß § 67 (1,2) EStG (z.B. Urlaubsgeld, Weihnachtsremuneration). |

| SV im Jahressechstel Vormonate | SV-Beiträge im Jahressechstel bisher, die auf die LSt-Bemessung anzurechnen sind (zur Berücksichtigung beim Solidarbeitrag ab 2013). |

| Feld | Beschreibung |

|---|---|

| inkl.BUAK-Sonderzahlung | Erhält der Dienstnehmer den Urlaubszuschuss von der Buak, erfolgt keine Anrechnung auf das Jahressechstel.Daher sind für Buak-Mitglieder weitere Sonderzahlungen nur bis zum Jahreszwölftel begünstigt. |

| Kurzarbeit | Erhöhung Jahressechstel um 15 % für Dienstnehmer, welche im Jahr 2020, 2021 oder 2022 in Kurzarbeit sind. |

| lfd Bezug | Höhe der sechstelerhöhenden Bezüge. |

| SV Bem. lfd | Höhe der SV Bemessung als laufender Bezug. |

| SZ für SV-SZ | Höhe der Sonderzahlungen die auch in der SV als Sonderzahlung zu behandeln sind. |

| SZ für SV-lfd | Höhe der Sonderzahlungen die in der SV als laufender Bezug zu behandeln sind. |

| SZ SV-frei | Höhe der Sonderzahlungen die in der SV als freier Bezug zu behandeln sind. |

Bei aktivieren von "inkl. Buak Sonderzahlung" kommen alle weiteren Sonderzahlungen der Buak hinzu. Bei bereits abgerechneten Dienstnehmern werden die monatlichen Bezüge automatisch eingelesen. Ansonsten sind die Bezüge und Sonderzahlungen pro Monat einzugeben.

Kündigungsentschädigung

Im Untermenü "Sonderzahlungen - Kündigungsent." können Sie Kündigungsentschädigungen sowie andere Zahlungen für den Verzicht auf Arbeitsleistung für künftige Lohnzahlungszeiträume gem. § 67 (8) b EStG abrechnen. Das Programm berechnet dabei ein Fünftel steuerfrei.

Sonderzahlungen § 67 (8) EStG

| Feld | Beschreibung |

|---|---|

| Lfd. Bezug | Teil der Kündigungsentschädigung der als laufender Bezug abzurechnen ist. |

| Sonderzahlung | Teil der Kündigungsentschädigung der als Sonderzahlung abzurechnen ist. |

| SV Tage | Für die korrekte Abrechnung der Sozialversicherungsbeiträge ist weiters die Eingabe der Sozialversicherungstage erforderlich. |

| SV Bemessung aus SZ Vormonate | Bisher im aktuellen Abrechnungsjahr ausbezahlte Bezüge die sozialversicherungrechtlich als Sonderzahlung abzurechnen sind. |

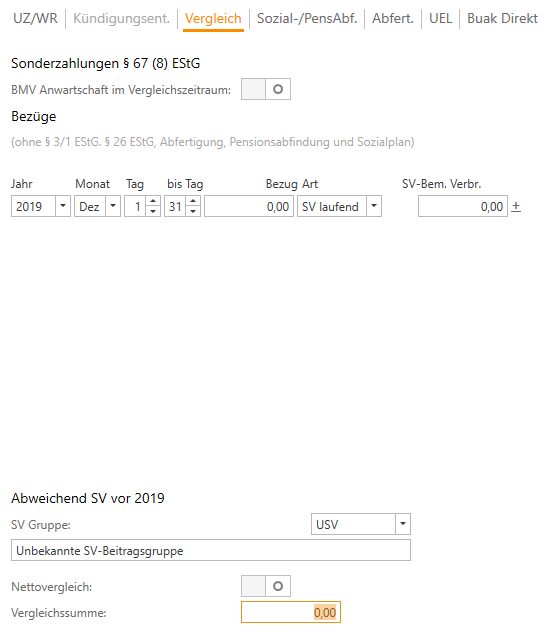

Vergleich

Die Abrechnung eines Vergleichs erfolgt im Umtermenü "Sonderzahlungen - Vergleich":

Sonderzahlungen § 67 (8) EStG

| Feld | Beschreibung |

|---|---|

| BMV Anwartschaft im Vergleichszeitraum | Ist der Dienstnehmer voll BV-pflichtig ist dieses Feld zu aktivieren, damit die begünstigte Besteuerung von € 7.500,00 mit 6 % berücksichtigt wird. |

| Bezug | Bruttobetrag der Vergleichssumme. |

| Art | Es kann zwischen SV laufend, SV SZ und SV frei gewählt werden. |

| Abweichende SV vor 2019 | Für Vergleichszahlungen vor 2019 kann die ehem. SV-Gruppe ausgewählt werden. |

Sozial-/PensAbf.

Im Untermenü "Sonderzahlungen - Sozial./PensAbf." können Sie die Abrechnung einer Pensionsabfindung bzw. Bezüge nach einem Sozialplan mit dem Halbsteuersatz gemäß § 67(8)e EStG bzw. § 67(8)f EStG durchführen.

| Feld | Beschreibung |

|---|---|

| Sonderzahlungen § 67 (8) f EStG | Bezüge, die bei oder nach Beendigung des Dienstverhältnisses im Rahmen von Sozialplänen als Folge von Betriebsänderungen im Sinne des § 109 Abs. 1 Z 1 bis 6 des Arbeitsverfassungsgesetzes oder vergleichbarer gesetzlicher Bestimmungen anfallen. |

| Sonderzahlungen § 67 (8) EStG | Höhe der Pensionsabfindung. |

| Jahresviertel gem. § 67 (6) EStG | Sie können den Betrag direkt in der Sonderzahlungsmaske eingeben. |

Im Untermenü wird durch Eingabe der monatlichen Bezüge (bei abgespeicherten Dienstnehmern werden diese automatisch eingelesen) das Jahresviertel vom Programm berechnet.

Abfertigung

Im Untermenü "Sonderzahlungen - Abfertig." können Sie die Höhe der gesetzlichen Abfertigung berechnen und die gesamte Abfertigung abrechnen.

Berechnung

| Feld | Beschreibung |

|---|---|

| Jahre aktuelles Dienstverhältnis | Für die Berechnung des gesetzlichen Abfertigungsanspruches sowie für die steuerlichen Höchstgrenzen gemäß § 67 (6), ist die Erfassung der Dienstzeiten getrennt für die Vordienstzeiten und Dienstzeiten des aktuellen Dienstverhältnisses vorgesehen. |

| Lfd. Bezug monatlich | Höhe des laufenden Bezugs pro Monat. |

| Sachbezug monatlich | Höhe des Sachbezugs pro Monat zur Berechnung der Abfertigung. |

| UZ Jahr/Monat | Höhe des Urlaubsgelds pro Jahr zur Berechnung der Abfertigung. |

| WR Jahr/Monat | Höhe des Weihnachtsgelds pro Jahr zur Berechnung der Abfertigung. |

| Sonstige SZ Jahr/Monat | Erhält der Dienstnehmer im Jahr noch weitere Sonderzahlungen ist die Höhe zur Berechnung der Abfertigung einzutragen. |

Bezüge Durchschnitt:

- Im Untermenü können die einzelnen anderen Lohnarten eingegeben werden und die Summe wird vom Programm automatisch berechnet. Zur Berechnung der anderen laufenden Bezüge ist der Durchschnitt der letzten 12 Monaten heranzuziehen.

Freiwillige Abfertigung

| Feld | Beschreibung |

|---|---|

| Freiwillige Abfertigung | Höhe der freiwilligen Abfertigung. |

| Jahre Vordienstzeit | Für die Berechnung des gesetzlichen Abfertigungsanspruches sowie für die steuerlichen Höchstgrenzen gemäß § 67(6), ist die Erfassung der Dienstzeiten getrennt für die Vordienstzeiten und Dienstzeiten des aktuellen Dienstverhältnisses vorgesehen. |

| erhaltene Abfertigung Vordienstzeiten | Die Höhe der Abfertigungen aus Vordienstzeiten kann direkt in der Sonderzahlungsmaske eingegeben werden. |

| Jahresviertel gem. § 67 (6) EStG | Der Betrag kann direkt in der Sonderzahlungsmaske eingegeben werden. |

| Bezahlte Abfertigung Gesamt | Gesamtbetrag der gesetzlichen und freiwilligen Abfertigung. Wenn dieser Betrag höher ist als der zuvor ermittelte Abfertigungsanspruch, wird der übersteigende Betrag als freiwillige Abfertigung gemäß § 67(6) EStG behandelt. |

| automatische Berechnung | Durch Deaktivieren kann die Gesetzliche und/oder Freiwillige Abfertigung manuell erfasst werden. |

Eingabe

| Gesetzliche Abfertigung | Beschreibung |

|---|---|

| Anzahl Monatsentgelte | Die Anzahl der Monatsentgelte für den Abfertigungsanspruch. |

| Höhe | Die Höhe des Monatsentgeltes für den Aberftigungsanspruch. Dieser Betrag wird mit der Anzahl der Monatsentgelte multipliziert. |

| Bezug | Der Gesamtanspruch der Gesetzlichen Abfertigung. |

| Vervielfachermethode | Die Anwendung der Vervielfachermethode kann hier aktiviert oder deaktiviert werden. |

| Prozent | Der Prozentsatz der Vervielfachermethode zur Berechnung der Lohnsteuer. |

| Freiwillige Abfertigung | Beschreibung |

|---|---|

| Davon fester Satz | Betrag der freiwilligen Abfertigung zu Berechnung mit festem Steuersatz. |

| Tarif | Betrag der freiwilligen Abfertigung die nach Tarif versteuert wird. |

| Bezahlte Abfertigung Gesamt | Gesamtbetrag der gesetzlichen und freiwilligen Abfertigung. |

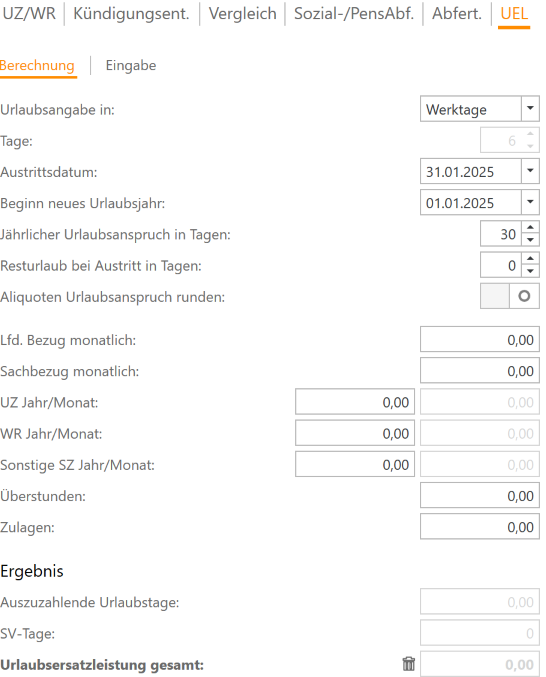

Urlaubsersatzleistung

Im Untermenü "Sonderzahlungen - UEL" können Sie die auszuzahlenden Urlaubstage, die SV-Tage und die Höhe der Urlaubsersatzleistung berechnen und in die Abrechnung übernehmen.

Berechnung

| Feld | Beschreibung |

|---|---|

| Urlaubsangabe in | |

| Austrittsdatum | Tag an dem der Dienstnehmer ausgetreten ist. Das Monat und das Jahr werden aus der Symbolleiste übernommen. |

| Beginn neues Urlaubsjahr | Tag an dem der neue Urlaubsanspruch beginnt. Dies ist meist der Tag des Eintritts. |

| Jährlicher Urlaubsanspruch in Tagen | Anzahl der Urlaubstage auf die der Dienstnehmer jährlich Anspruch hat. Dieser beträgt z.B. bei Abrechnung in Werktagen 30 Tage und bei Abrechnung in Arbeitstagen 25 Tage bei 5 Wochen Urlaubsanspruch. |

| Resturlaub bei Austritt in Tagen | Höhe des Übertrages aus dem Vorjahr plus den Gesamtanspruchs im neuen Jahr minus den im neuen Jahr bereits verbrauchten Urlaub. |

| Aliquoten Urlaubsanspruch runden | Durch Aktivieren wird der vom Programm berechneten Urlaubsanspruch kaufmännisch gerundet. |

| Lfd. Bezug monatlich | Höhe des laufenden Bezugs pro Monat zur Berechnung der Ersatzleistung. |

| Sachbezug monatlich | Höhe des Sachbezugs pro Monat zur Berechnung der Ersatzleistung. |

| UZ Jahr/Monat | Höhe des Urlaubsgeldes pro Jahr zur Berechnung der Ersatzleistung. |

| WR Jahr/Monat | Höhe des Weihnachtsgeldes pro Jahr zur Berechnung der Ersatzleistung. |

| Sonstige SZ Jahr/Monat | Erhält der Dienstnehmer im Jahr noch weitere Sonderzahlungen ist die Höhe zur Berechnung der Ersatzleistung einzutragen. |

| Überstunden | Höhe der Überstundenentlohnung pro Monat.Zur Berechnung der Überstunden ist der Durchschnitt der letzten 13 Wochen zu berücksichtigen. |

| Zulagen | Höhe der Zulagen pro Monat. Zur Berechnung der Zulagen ist der Durchschnitt der letzten 13 Wochen zu berücksichtigen. |

| Ergebnis | |

| Auszuzahlende Urlaubstage | Wenn eine Ersatzleistung zu bezahlen ist, werden die vom Programm berechneten auszuzahlenden Urlaubstage, welche die Grundlage zur Berechnung der Höhe der Ersatzleistung und der SV-Tage bilden, angezeigt. |

| SV Tage | Anzahl der SV Tage die für die Ersatzleistung zu berücksichtigen sind (SV-Höchstbemessung, Ende Entgelt). |

| Urlaubsersatzleistung gesamt | Die vom Programm berechnete Ersatzleistung (laufend + SZ). |

Eingabe

Sind die Werte bereits bekannt, kann eine Abrechnung auch durch Eingabe der Werte abgerechnet werden.

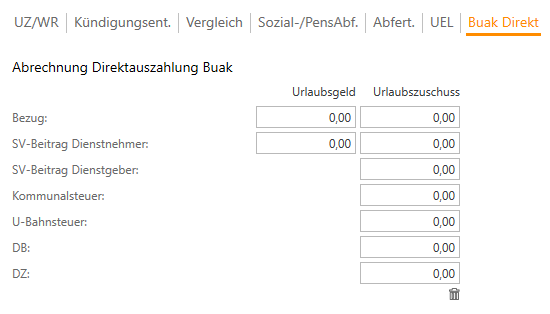

Buak Direkt

Die Abrechnung der Buak Direktauszahlung ist nur bei Buak-Mitgliedern möglich.

| Feld | Beschreibung |

|---|---|

| Bezug | Höhe des von der Buak ausbezahlten Bruttobezuges getrennt in Urlaubsgeld und Urlaubszuschuss zur Berücksichtigung in der SV-, DB-, DZ- und KommSt-Bemessung. |

| SV-Beitrag Dienstnehmer | Der von der Buak berücksichtigte SV-Beitrag ist in der Abrechnung als LSt-pflichtiger Bezug zu berücksichtigen, da am L16 der Buak kein SV-Beitrag ausgewiesen wird. Außerdem ist dieser Beitrag beim Überweisen der SV-Beiträge an den Sozialversicherungsträger vom Gesamtbetrag der Beitragsnachweisung abzuziehen, da der Beitrag von der Buak überwiesen wird. |

| SV-Beitrag Dienstgeber | Der Dienstgeber-Anteil ist beim Überweisen der SV-Beiträge an den Sozialversicherungsträger vom Gesamtbetrag der Beitragsnachweisung abzuziehen, da der Beitrag von der Buak überwiesen wird. |

| Kommunalsteuer | Die Kommunalsteuer ist beim Überweisen an die Gemeinde vom Gesamtbetrag abzuziehen, da die Steuer von der Buak überwiesen wird. |

| U-Bahnsteuer | Die U-Bahnsteuer ist beim Überweisen an die Gemeinde vom Gesamtbetrag abzuziehen, da die Steuer von der Buak überwiesen wird. |

| DB | Der DB-Beitrag ist beim Überweisen an das Finanzamt vom Gesamtbetrag abzuziehen, da der Beitrag von der Buak überwiesen wird. |

| DZ | Der DZ-Beitrag ist beim Überweisen an das Finanzamt vom Gesamtbetrag abzuziehen, da der Beitrag von der Buak überwiesen wird. |

Sonstige Begünstigung

Zukunftssicherung § 3/1/15a EStG

SV pfl. Zukunftssicherung: Bei Abrechnung der Zukunftssicherung ist der Bruttobezug um diesen Betrag zu vermindern. Durch Abrechnung mit dieser Lohnart wird die SV-Bemessung erhöht und der Betrag am L16 ausgewiesen.

Gewinnbeteiligung § 3 (1) Z35 EStG

Seit 01.01.2022 besteht die Möglichkeit von Unternehmen ihre Mitarbeiter am Jahreserfolg zu beteiligen. Steuerfrei möglich ist eine Gewinnbeteiligung bis maximal 3.000,00 Euro.

| Feld | Beschreibung |

|---|---|

| monatlich | Monatliche Zahlungen sind in der SV als laufender Bezug zu berücksichtigen. Wird nach Ausschöpfung des Freibetrages automatisch als Lohnart "LSt und SV pflichtig" abgerechnet. |

| regelmäßig wiederkehrend | Wiederkehrende Zahlungen sind in der SV als Sonderzahlung zu berücksichtigen. Wird nach Ausschöpfung des Freibetrages automatisch als Lohnart "Sonderzahlung § 67 (1,2) SV Sonderzahlung" abgerechnet. |

| einmalig | Einmalige Zahlungen sind in der SV als laufend zu berücksichtigen. Wird nach Ausschöpfung des Freibetrages automatisch als Einmalprämie mit der Lohnart "Sonderzahlung § 67 (1,2) SV laufend" abgerechnet. |

| Freibetrag bisher | Im aktuellen Abrechnungsjahr bereits ausbezahlte Gewinnbeteiligung. |

Bonuszahlung § 124b EStG

COVID-19 Bonuszahlungen: SV- und steuerfreie Bonuszahlung, die aufgrund der COVID-19-Krise zusätzlich geleistet werden (steuerfrei bis 3.000,00 Euro für die Kalenderjahre 2020 und 2021).

Teuerungsprämie: Mit dem Teuerungsentlastungspaket wurde für die Jahre 2022 und 2023 die Möglichkeit geschaffen, den Dienstnehmern abgabenfreie Prämien zum Ausgleich der Teuerung zu gewähren.

Mitarbeiterprämie: Im Jahr 2024 besteht die Möglichkeit, den Dienstnehmern abgabenfreie Prämien zu gewähren. Im Gegensatz zu den Vorjahren muss die Mitarbeiterprämie ab 2024 im vollen Umfang aufgrund einer lohngestaltenden Vorschrift, d.h. aufgrund eines Kollektivvertrages oder einer Betriebsvereinbarung, die aufgrund besonderer kollektivvertraglicher Ermächtigung abgeschlossen worden ist, erfolgen.

| Feld | Beschreibung |

|---|---|

| COVID-19 Bonuszahlungen für 2021 | SV- und steuerfreie Bonuszahlung für das Jahr 2021 |

| Teuerungsprämie monatlich | Wird nach Ausschöpfung des Freibetrages automatisch als Lohnart "LSt und SV pflichtig" abgerechnet. |

| Teuerungsprämie regelmäßig wiederkehrend | Wird nach Ausschöpfung des Freibetrages automatisch als Lohnart "Sonderzahlung § 67 (1,2) SV Sonderzahlung" abgerechnet. |

| Teuerungsprämie einmalig | Wird nach Ausschöpfung des Freibetrages automatisch als Einmalprämie mit der Lohnart "Sonderzahlung § 67 (1,2) SV laufend" abgerechnet. |

| Teuerungsprämie bisher | Im aktuellen Abrechnungsjahr bereits ausbezahlte Teuerungsprämie. |

| Mitarbeiterprämie monatlich | Wird nach Ausschöpfung des Freibetrages automatisch als Lohnart "LSt und SV pflichtig" abgerechnet. |

| Mitarbeiterprämie regelmäßig wiederkehrend | Wird nach Ausschöpfung des Freibetrages automatisch als Lohnart "Sonderzahlung § 67 (1,2) SV Sonderzahlung" abgerechnet. |

| Mitarbeiterprämie einmalig | Wird nach Ausschöpfung des Freibetrages automatisch als Einmalprämie mit der Lohnart "Sonderzahlung § 67 (1,2) SV laufend" abgerechnet. |

| Mitarbeiterprämie bisher | Im aktuellen Abrechnungsjahr bereits ausbezahlte Mitarbeiterprämie. |

Sachbezug

Sachbezüge sind Entgeltbestandteile, die nicht aus Geld bestehen, aber die Bemessungsgrundlage im Beitragsrecht der SV und im Lohnsteuerrecht erhöhen (z.B. Kost und Quartier, Wohnung, Dienstauto, usw.). Für eine Reihe von Sachbezügen gibt es im Erlassweg festgelegte pauschale Bewertungen. Laut § 53 (1,2) ASVG sind die Dienstnehmeranteile der Sozialversicherung (ohne AK, WF) mit 20 % der Geldbezüge begrenzt. Bei Vorliegen von Sachbezügen wird diese Grenze vom Programm automatisch berücksichtigt. Der Gesamtbetrag kann direkt in der Abrechnungsmaske eingegeben werden.

Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnartenstamm" können weitere Sachbezüge hinterlegt werden. Die Sachbezugswerte für "Privatnutzung Pkw" und "Dienstwohnung" können vom Programm berechnet und in die Abrechnung übernommen werden.

SV Zukunftssicherung (Sonstige Begünstigung verlegen)

Bei Abrechnung der Zukunftssicherung ist der Bruttobezug um diesen Betrag zu vermindern. Durch Abrechnung mit dieser Lohnart wird die SV-Bemessung erhöht und der Betrag am L16 ausgewiesen.

Bemessungen/E-Card

| Feld | Beschreibung |

|---|---|

| Trinkgeldpauschale: | Die Trinkgelder, die dem Arbeitnehmer auf Grund seines Arbeitsverhältnisses zukommen, unterliegen der Beitragspflicht. Sie können von der GKK mit einem Pauschalbetrag der Berechnung der SV-Beiträge zugrunde gelegt werden. Für Friseure, Fußpfleger, Kosmetiker und Masseure sind von allen GKK Trinkgeldpauschalbeträge festgesetzt. Ein eingegebenes Trinkgeldpauschale wird nicht in den Bezug miteingerechnet, sondern erhöht lediglich die SV-Beitragsgrundlage. |

| Erhöhung SV Altersteilzeit lfd.: | Bei Dienstnehmern in Altersteilzeit hat die Entrichtung der Sozialversicherungsbeiträge entsprechend der Bemessungsgrundlage vor Herabsetzung der Normalarbeitszeit zu erfolgen, daher muss die SV-Bemessung (Dienstnehmer erhält verminderten Bezug) erhöht werden. Von diesem Teil der Bemessungsgrundlage zahlt der Dienstgeber alle Abgaben. |

| Erhöhung SV Kurzarbeit (COVID-19): | Bei Dienstnehmern in Kurzarbeit hat die Entrichtung der Sozialversicherungsbeiträge entsprechend der Bemessungsgrundlage vor Reduktion des Bruttobezuges zu erfolgen. Daher ist die Differenz zur ursprünglichen Bemessungsgrundlage als SV-Erhöhung einzutragen. Von diesem Teil der Bemessungsgrundlage zahlt der Dienstgeber alle Abgaben. |

| Verminderung SV Kurzarbeitsbonus: | Es wird jene SV-Beitragsgrundlage angesetzt, die auch ohne Kurzarbeitsbonus zum Ansatz gekommen wäre, auch wenn der tatsächliche Bruttobetrag dadurch über der SV-Beitragsgrundlage liegt. Eingabe des Betrages bei Kurzarbeitsbonus, um welchen der SV-Beitrag vermindert werden soll (nur für den Monat 03/2021). |

| Verminderung DB, DZ, KommSt: | Eingabe des Betrages, um welchen der Beitrag zum DB, DZ und zur Kommunalsteuer für die Quarantänevergütung / Vergütung gemäß § 32 Epidemiegesetz vermindert werden soll. |

| Erhöhung MV-Bemessung: | Eingabe des Betrages, um den der Beitrag zur betrieblichen Mitarbeitervorsorgekasse erhöht werden soll. |

| E-Card: | Die E-Card-Gebühr kann im Bedarfsfall manuell aktiviert bzw. deaktiviert werden (nur in der Novemberabrechnung möglich). |

| Freibetrag § 68(1) aus Vorjahr anwenden: | Der maximale Freibetrag § 68(1) kann im Monat Jänner 2024 für die variablen Dezember-Bezüge manuell aktiviert werden. |

| Freibetrag § 68(2) aus Vorjahr anwenden: | Der maximale Freibetrag § 68(2) kann im Monat Jänner 2024 für die variablen Dezember-Bezüge manuell aktiviert werden. |

| PV-Beitrag DN-Verminderung: | Eingabe des Betrages, welcher bereits berücksichtigt wird. |

Gewerkschaftsbeitrag

Gewerkschaftsbeiträge, die der Arbeitgeber zur Abfuhr an den Berufsverband vom Lohn (Gehalt) direkt einbehält, können hier eingegeben werden und vermindern als Werbungskosten die LSt-Bemessungsgrundlage.

Aufwandsentschädigung LSt/SV frei

Eingabe von Lohnsteuer- und SV-freien Aufwandsentschädigungen gemäß § 26 EStG. Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnarten" können weitere Lohnarten hinterlegt werden.

Für Telearbeit Pauschale, Kostenübernahme Öffi-Ticket und Kostenersatz Laden E-KFZ sind fix hinterlegte Lohnarten vorhanden.

Telearbeit Pauschale und Telearbeit Tage sind am Lohnkonto und am L16 auszuweisen.

| Telearbeit Pauschale | |

|---|---|

| Pauschale | Erfassung der Pauschale (bis zu 3,00 Euro pro Telearbeit Tag). |

| Tage | Erfassung der Anzahl Tage in Telearbeit. |

Ab 01.07.2021 wird das Jobticket zum "Öffi-Ticket" ausgeweitet und ist zu erfassen.

| Kostenübernahme Öffi-Ticket | |

|---|---|

| Kostenersatz | Auszahlung Kostenersatz für das Öffi-Ticket. |

| Ticket-Gültigkeit für L16 | In jedem Monat der Gültigkeit des Öffi-Tickets ist "Ticket-Gültigkeit für L16" zu aktivieren, damit die Monate am Lohnkonto und am L16 korrekt ausgewiesen werden. |

Wird zum Öffi-Ticket auch die Pendlerpauschale beantragt, ist die Verminderung der Pendlerpauschale durch das Öffi-Ticket in den Parametern (linker Bereich) zu erfassen.

Durch eine aktuelle Änderung der Lohnkontenverordnung (BGBI. II Nr. 55, ausgegeben am 27.02.2023) sind vom Arbeitgeber geleistete Kostenersätze im Zusammenhang mit dem Aufladen von arbeitgebereigenen Elektrofahrzeugen anzuführen.

| Kostenersatz Laden E-KFZ | |

|---|---|

| an öffentlichen Ladestationen | Kostenersätze für das Aufladen an einer öffentlichen Ladestation. |

| an privater Ladeeinrichtung pauschal | Pauschale Kostenersätze (bis zu € 30,00 monatlich) für das Aufladen mittels einer privaten Ladeeinrichtung gemäß der Übergangsbestimmung für 2023 bis 2025, samt dem Nachweis, dass die vom Arbeitnehmer verwendete Ladeeinrichtung nicht in der Lage ist, die Lademenge diesem Kraftfahrzeug zuzuordnen. |

| Betrag | Kostenersätze für das Aufladen mittels einer privaten Ladeeinrichtung |

| kWh | Lademenge in Kilowattstunden (nur bei privater Ladeeinrichtung) |

| Anschaffung Ladeeinrichtung | Kostenersätze für die Anschaffung einer Ladeeinrichtung (maximaler abgabenfreier Betrag nach oben hin mit € 2.000,00 begrenzt) |

Erfolgte die Auszahlung des Kostenersatzes durch eine andere Abteilung oder als Barzahlung oder Banküberweisung, ist der Abzug unter Sonstige Abzüge netto zu erfassen.

Betriebsumlage

Betriebsratsumlagen stellen Werbungskosten dar und müssen beim Finanzamt als solche beantragt werden (Freibetragsbescheid).

Sonstige Abzüge netto

Vom Nettolohn werden bestimmte Beträge abgezogen, wie z.B. vom Arbeitgeber geleistete Akontierungen, Rückzahlung von Gehaltsvorschüssen und Lohnpfändungsbeträge. Der Gesamtbetrag kann direkt in der Abrechnungsmaske eingegeben werden. Durch Eingabe im Untermenü, wird auf der Lohn/Gehaltsabrechnung der Betrag mit der ausgewählten Bezugsart angeführt. Im Hauptmenü unter dem Modul "Lohnartenstamm" können weitere Lohnarten hinterlegt werden.

Netto->Bruttoberechnung

Bei Berechnungen von Netto auf Brutto wird Ihnen der zu zahlende Monatsgehalt, Monatslohn oder die Lehrlingsentschädigung angezeigt. Die Änderungen im Untermenü werden nicht übernommen.

Jahresberechnung

Jahresbezüge brutto

Der gesamte Jahresbruttobezug, Über- und Mehrstunden, weitere Jahresbezüge/-abzüge können direkt in der Abrechnungsmaske erfasst werden. In den Untermenüs können alternativ die jeweiligen Monatsbezüge/-abzüge eingegeben werden, die Berechnung der Jahresbeträge erfolgt dadurch automatisch.

Jahreskosten Dienstgeber

Auflistung der Jahreskosten für den Dienstgeber inkl. der Gesamtsumme